住まいのコラム 住宅購入「予算、借入」編

住宅購入には、どんなお金がどのくらいかかるのかを把握しましょう。

1. 借入金額はどう考えればいい?

借入額も頭金も、まずライフプランありき!

住宅ローンを組む際に気をつけたいのは、金融機関など から「借りられる金額」と、実際に「返せる金額」は違うということ。前者が年収などをベースに計算されるのに対し、後者は家族構成やライフプランなどによって異なるからだ。将来子どもの教育費にどのくらいかかるのか、自分は何歳まで収入を得ることができるのか。それらを踏まえて頭金の額や返済期間などを考え、「返せる金額」を想定することが重要になる。ここでは、その考え方のベースとなる住宅購入にかかる費用と、借入額の目安を見ていきましょう。 なお、住宅ローンには、夫婦共働きの場合に利用できる 「収入合算(連帯債務・連帯保証)」や「ペアローン」という2人で返済する選択肢もあることを知っておきましょう。

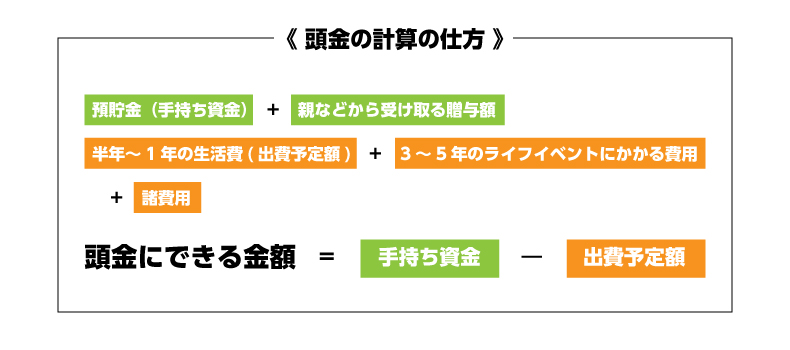

2. 頭金

頭金が多いほど、毎月返済額は少なくて済み、返済期間も短くなる。しかし、預貯金すべてを頭金に充てるのはNGです。万一に備えて半年~1年の生活費は手元に残す。さらに、

3~5年のライフイベントにかかる費用も残しておきたいですね。

下記を参考に、頭金にできる金額を計算してみよう。

3. 諸費用

住宅を購入する際には、売買契約書や住宅ローン契約書に貼付する印紙税、登記費用、固定資産税・都市計画税などのほか、中古マンションや戸建て住宅(仲介物件の場合)では仲介手数料などの諸費用がかかります。諸費用といっても、思いのほかまとまった金額*1が必要となるので、あらかじめ把握しておきましょう。

「不動産の購入・取得に関する主な諸費用」

● 印紙税(売買契約書に貼付)

● 不動産取得税

● 登記費用(登録免許税、司法書士報酬)

● 固定資産税・都市計画税

● 表示登記費用(戸建て住宅)

「住宅ローン契約に関する主な諸費用」

● 印紙税(住宅ローン契約書に貼付)

● 事務手数料 ● ローン保証料

● 登記費用(登録免許税、司法書士報酬)

● 団体信用生命保険料

● 火災保険料 ● 地震保険料

「その他」

● 引っ越し費用 ● 設備費用 ● 仲介手数料

(中古マンションや仲介物件の戸建て住宅の場合)

4. 税金および維持費

住宅購入後、住宅ローンの返済以外にもお金がかかる。毎年の税金や維持費、その他各種保険料などだ。資金計画にしっかり組み込みましょう。

「税金」

● 固定資産税・都市計画税

「維持費」

● 管理費・修繕積立金(マンションの場合)

● 修繕費(戸建て住宅の場合)

「その他」

● 火災保険料

● 地震保険料

● 自治会費

5. 借入額の目安

(毎月返済額や総返済額を考えて借入額を決めよう)

住宅ローンの借入額は、希望物件の価格のみで決めるのではなく、無理のない返済額から検討したい。下の表は、金利ごと・返済期間ごとの毎月返済額および総返済額を記したもの。「無理のない毎月返済額の目安」も参照しながら、借入額を決める目安にしてほしい。また、定年などの収入が減るタイミングまでに返済を終えることを第一に考えましょう。

「予算や借入」についてはたくさんのお客様からご相談に乗らせていただくことあります。

今回お伝えしたいことが何かのお役に立てればと思います。

SL2711-3420-5550

Profile

株式会社 ソニー生命

大石 裕也

ご自身の夢・ご家族の夢を現実にするためには何から始めたらいいか。 5年後、10年後の暮らしをイメージしてあなたのライフプランニングを 一緒に考えていくお手伝いをしています。